- >News

- >Liegen Experten richtig in der Annahme, dass Bitcoin irgendwann Fiat-Währungen ersetzen wird?

Liegen Experten richtig in der Annahme, dass Bitcoin irgendwann Fiat-Währungen ersetzen wird?

Die Hyper-Bitconisierung steht lässt sich nicht aufhalten. Laut einem Gremium von 42 Führungskräften und Forschern aus dem Kryptowährungsbereich wird Bitcoin Fiat-Währungen eines Tages gänzlich ersetzen, wobei 54 % des Gremiums damit rechnen, dass dies spätestens im Jahr 2050 erfolgen wird.

Dies ist eine äußerst optimistische Prognose, die darauf hindeutet, dass der Preis von Bitcoin in die Höhe schießen wird, sobald er eine bedeutende Anzahl von Fiat-Währungen ersetzt.

Skeptiker mögen eine solch überschwängliche Prognose sofort abtun, doch die fragliche Studie enthält Beiträge von 12 Forschern anerkannter Universitäten, was darauf hindeutet, dass die Prognose nicht nur auf Wunschdenken beruht. So ermutigend die Schlussfolgerungen der Studie für einige auch sein mögen, so unwahrscheinlich ist es nach Meinung des Verfassers dieses Artikels, dass Bitcoin jemals Fiat-Währungen ersetzen wird.

Auch wenn einige Regierungen Bitcoin als Reservewährung (d. h., als Ergänzung zu Gold) einführen könnten, scheint es schwer vorstellbar, dass ein großer Nationalstaat Bitcoin freiwillig als Hauptwährung oder einzige Währung einführen wird. Denn dies würde aus Sicht der Regierungen eine Reihe sehr unerwünschter Konsequenzen nach sich ziehen, von der Verteuerung der Schulden über die Drosselung des Konsums bis hin zu extremeren Konjunkturzyklen.

Wann der Mond? Und Hyper-Bitcoinisierung?

Eine von Finder.com im Jahr 2021 veröffentlichte Studie enthielt einige interessante Schlussfolgerungen zu den Aussichten auf eine Hyper-Bitcoinisierung.

61 % hielten Bitcoin (der zum Zeitpunkt der Studie 39.000 USD wert war) für unterbewertet, wobei die durchschnittliche Kursprognose für Ende 2021 bei 66.284 USD lag. Es stellte sich heraus, dass sie mit ihrer Einschätzung mehr oder weniger richtig lagen, erreichte Bitcoin doch im November 2021 die Marke von 69.000 USD.

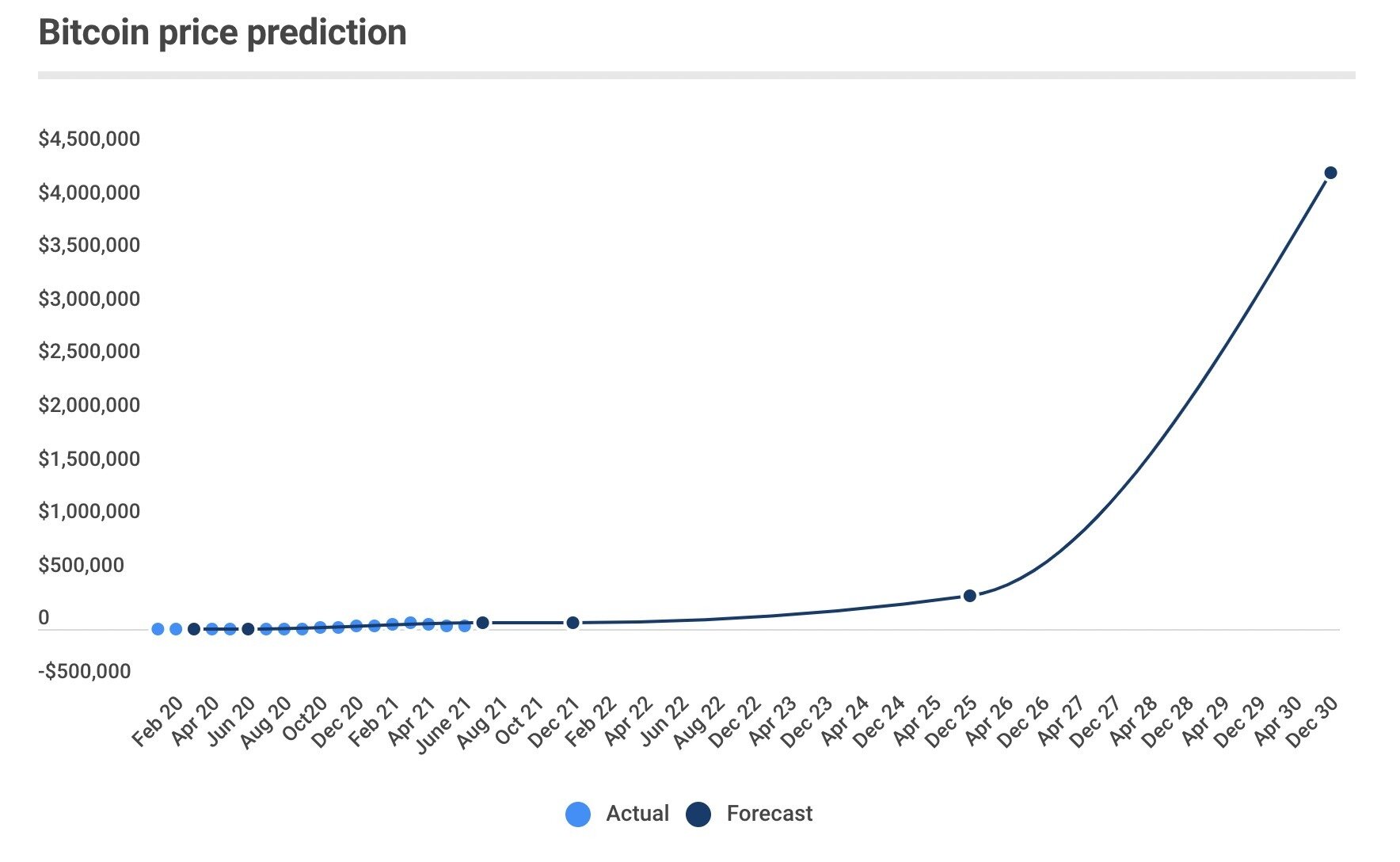

Noch interessanter ist, dass die durchschnittliche Prognose des Gremiums für Ende 2025 bei 318.417 USD liegt, während der Durchschnitt für Ende 2030 satte 4.287.591 USD beträgt (obwohl der Median der Prognose für dieses Datum nur 470.000 USD beträgt).

Quelle: Finder.com

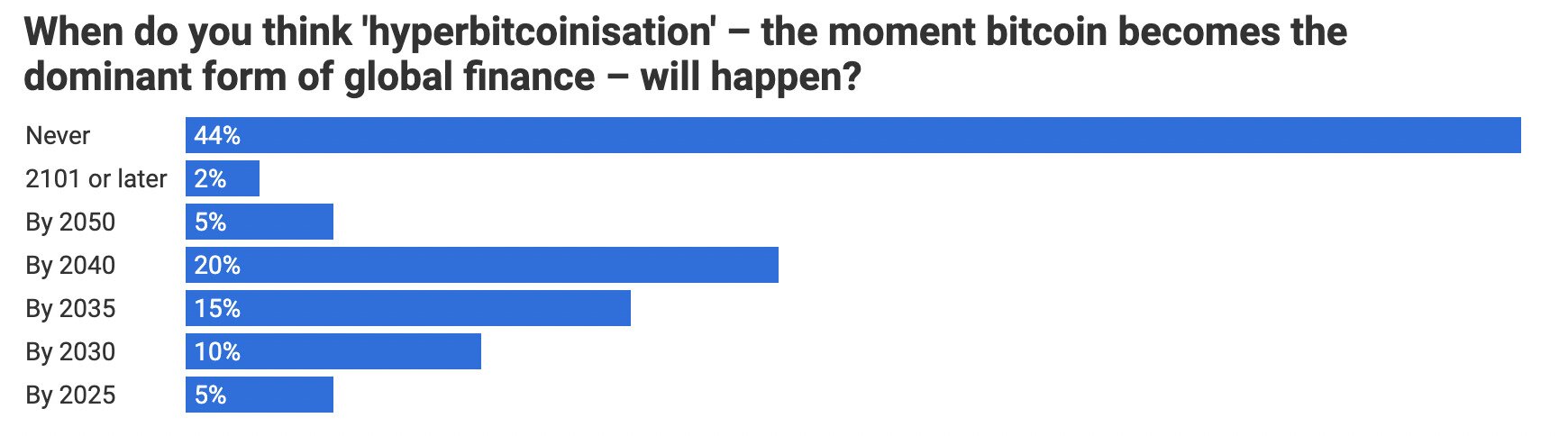

Was die Ansichten zur Hyper-Bitcoinisierung – dem Vorgang, bei dem Bitcoin eine oder mehrere Fiat-Währungen ersetzt – betrifft, so glaubten 54 % der 42 Gremiumsmitglieder, dass dies irgendwann im Jahr 2050 eintreten würde, wobei dieser Prozentsatz hinsichtlich des genauen Zeitpunkts ziemlich gleichmäßig verteilt war.

Quelle: Finder.com

Wie die obige Grafik zeigt, gehen 5 % des Gremiums (oder besser gesagt zwei Personen) davon aus, dass die Hyper-Bitcoinisierung innerhalb von vier Jahren stattfinden wird. 10 % (bzw. vier Personen) glauben, dass dies in weniger als neun Jahren der Fall sein wird, während 15 % (bzw. sechs Personen) erwarten, dass dies in etwa 14 Jahren geschehen wird. Der größte Prozentsatz (20 %) der wahrhaft Überzeugten ist der Meinung, dass dies in etwa 20 Jahren erfolgen wird, während einige wenige vermuten, dass der Zeitpunkt noch viel weiter in der Zukunft liegen wird.

Aleks Svetsk, CEO von Amber, ist der Meinung, dass die Einführung von Bitcoin als gesetzliches Zahlungsmittel in El Salvador einen Trend setzen könnte, der letztendlich eine Art Hyper-Bitcoinisierung bewirken könnte.

„Die Dynamik wird sich noch verstärken. Das Schöne ist aber auch, dass sich diese Not leidenden Länder schneller wandeln werden als die großen Nationen, da Bitcoin das nationalstaatliche Modell untergräbt“, erklärte er.

Auch Sagi Bakshi, CEO von Coinmama, vermutet, dass El Salvador eine Vorreiterrolle einnehmen könnte.

„Alle Augen sind auf El Salvador gerichtet. Einige Menschen spotten, während andere dem Land die Daumen drücken. Ich bin mir sicher, dass ihr Anwendungsfall ein großartiges Beispiel für Innovation und schnelle Verbreitung sein wird. Die Finanzdienstleistungen werden auf einem öffentlichen Ledger aufbauen, und die Neinsager werden sich wundern“, so Sagi Bakshi.

Weshalb sich Regierungen gegen Bitcoin sträuben werden

Obwohl ein Großteil der Teilnehmer der Umfrage optimistisch war, sei erwähnt, dass 44 % der Meinung waren, dass die Hyper-Bitcoinisierung niemals stattfinden wird.

Im Gegensatz zu den enthusiastischen CEOs der Branche waren es vor allem die Forscher, die ein weitaus geringeres finanzielles Interesse am Erfolg von Bitcoin haben, die diese Ansicht vertraten.

„Ich kann mir eine Welt vorstellen, in der Bitcoin von populistischen Regierungen genutzt wird, um die dominierenden Wirtschaftskräfte in unserer Welt herauszufordern und zu untergraben, aber nicht, weil sie wahrhaft von Bitcoin überzeugt sind, sondern weil sie die Kryptowährung als Verhandlungsinstrument verwenden wollen“, erklärt Dr. Paul J. Ennis, Assistenzprofessor an der School of Business am University College Dublin, dessen Forschung sich derzeit auf Kryptowährungen konzentriert.

Aus Sicht des Autors dieses Artikels ist dies mehr oder weniger die richtige Sichtweise. Eine Hyper-Bitcoinisierung im engeren Sinne, d. h., die Ablösung nationaler Fiat-Währungen durch Bitcoin, wird mit ziemlicher Sicherheit nicht stattfinden.

Einerseits werden Regierungen niemals freiwillig ihre eigenen Fiat-Währungen durch Bitcoin ersetzen. Und dies hat mehrere Gründe.

Erstens finanzieren die meisten Regierungen ihre Ausgaben für öffentliche Dienstleistungen (und Kriege) durch Fremdfinanzierung, d. h., sie verkaufen Anleihen (sie erheben auch Steuern, aber lassen wir das erst einmal beiseite). So verkaufte die britische Regierung im Jahr 2020 Anleihen im Wert von über 500 Mrd. GBP (ca. 681 Mrd. USD), während die US-Regierung allein China durch den Verkauf von Anleihen 1,1 Bio. USD schuldet.

Stellen Sie sich vor, diese würden in Bitcoin lauten. Da die Zahl der BTC begrenzt ist und es sich um eine deflationäre Währung handelt, könnten die Schulden in Höhe von derzeit 1 Bio. USD in ein paar Jahren noch viel teurer werden. Ähnliches gilt für Unternehmensanleihen, deren Wert in den USA im Jahr 2020 1,3 Bio. USD erreichte.

Das Thema Unternehmensanleihen berührt zudem ein weiteres Problem: Durch die Verteuerung von Fremdkapital würde Bitcoin das Wirtschaftswachstum möglicherweise einschränken, da es für Unternehmen schwieriger wird, Kredite zurückzuzahlen. Zahlreiche Untersuchungen zeigen bereits seit langem, dass eine Anhebung der Zinssätze (und eine Kreditvergabe in Bitcoin käme der Auferlegung eines hohen Zinssatzes gleich) zu mehr Zusammenbrüchen und Insolvenzen von Unternehmen führt. Eine mögliche Lösung wäre, die Bitcoin-Deflation durch einen negativen Zinssatz auszugleichen, sodass die Schuldner tatsächlich etwas weniger BTC zurückzahlen müssen, als sie erhalten. Aber wären diese Schuldner wirklich bereit, weniger Bitcoin zu akzeptieren, als sie verliehen haben, vor allem, wenn sie stattdessen einfach auf ihren Bitcoins sitzen bleiben und auf deren Aufwertung warten könnten?

Eine weitere negative Folge einer deflationären Währung wie Bitcoin ist, dass sie wahrscheinlich den Konsum schwächen würde, was, wie man am Beispiel Japans sieht, zu einer wirtschaftlichen Stagnation führt.

Sie mögen zwar einen schlechten Ruf haben, aber inflationäre Währungen haben ihren Nutzen und ihre Vorteile, und die Ankurbelung des Konsums – und damit die Schaffung von Arbeitsplätzen – ist eine ihrer größten Stärken. Ebenso ist die Fähigkeit der Regierungen, während Wirtschaftskrisen Geld zu drucken und zusätzlich auszugeben (wie im Fall von Covid-19), ziemlich wichtig für die Abschwächung von Konjunkturzyklen, wobei Untersuchungen zeigen, dass monetäre Schocks (d. h., Geldmangel) während der Goldstandard-Ära oft die Schwere und Dauer von Kontraktionen verschlimmerten.

Reserven, nicht Währungen

Es gibt viele Gründe, warum die meisten Nationen ihre bestehenden Fiat-Währungen nicht durch Bitcoin ersetzen wollen.

Befürworter der Hyper-Bitcoinisierung könnten hingegen argumentieren, dass der Prozess, bei dem Bitcoin zur vorherrschenden Währungsform wird, nichts mit Regierungen zu tun haben wird, die zum Zeitpunkt des Aufstiegs von BTC vielleicht sogar irrelevant oder obsolet sein könnten. Allerdings ist das Verschwinden von Regierungen und Nationen (wie in Aleks Svetskis Kommentar angedeutet) ein so spekulatives, weit entferntes und fremdartiges Ergebnis, dass es sehr schwer wäre, unter anderem vorherzusagen, ob Bitcoin in einem solchen Szenario die vorherrschende Währung werden würde.

Aber auch wenn die Aussicht auf eine Hyper-Bitcoinisierung unwahrscheinlich ist, ist der Verfasser dieses Artikels der Meinung, dass wir irgendwann Zeugen davon werden könnten, wie zahlreiche Zentralbanken und/oder Regierungen den Bitcoin als eine Art Reservewährung einführen. Wenn man davon ausgeht, dass Bitcoin weiterhin von großen Institutionen und Unternehmen gekauft und investiert wird, wird dessen Wert früher oder später auf ein Niveau ansteigen, bei dem es vielen Regierungen schwer fallen dürfte, dem Besitz von Bitcoin zusätzlich zu Gold zu widerstehen.

Genau das sagt Martin Fröhler, CEO von Morpher, voraus, obwohl er sogar davon ausgeht, dass Bitcoin Gold verdrängen wird.

„Der nächste Halbierungszyklus wird eine zunehmende Akzeptanz von Bitcoin als gesetzliches Zahlungsmittel in den Entwicklungsländern mit sich bringen, und bis 2030 wird Bitcoin Gold als globales Reservemittel abgelöst haben“, so Martin Fröhler.

Und aus der Sicht der derzeitigen Bitcoin-Besitzer dürfte dies fast so gut sein wie eine Hyper-Bitcoinisierung, da dies einen stark erhöhten Kurs zur Folge haben wird.